ภงด 1

ภงด 1 คือ แบบยื่นรายการภาษีเงินได้หัก ณ ที่จ่าย ตามมาตรา 59 แห่งประมวลรัษฎากร สำ หรับการหักภาษี ณ ที่จ่ายตามมาตรา 50 (1) กรณีการจ่ายเงินได้พึงประเมินตามมาตรา 40(1)(2) แห่งประมวลรัษฎากร

ใครบ้าง ที่เป็นผู้หัก และ ผู้ถูกหัก

ผู้มีหน้าที่หัก -บุคคลห้างหุ้นส่วน บริษัท สมาคม คณะบุคคล

ผู้ที่ถูกหัก – ลูกจ้าง พนักงาน หรือ บุคคลที่ได้รับเงินจากการจ้างงานเท่าๆ กันทุกเดือน

หลักการคำนวณ ภ.ง.ด.1

เงินได้พึงประเมิน (ทั้งปี) เสมือนจ่ายเต็มทั้งปี มาจาก เงินได้ x จำนวนคราวที่จ่าย

หัก ค่าใช้จ่าย (50% ไม่เกิน 100,000 บาท)

หัก ค่าลดหย่อน (ล.ย.01)

เงินได้สุทธิ (ยกเว้น 150,000 บาท)

คูณ อัตราภาษี(ก้าวหน้า)

ภาษีเงินได้

หาร จำนวนคราวที่จ่าย

ภาษีหัก ณ ที่จ่าย

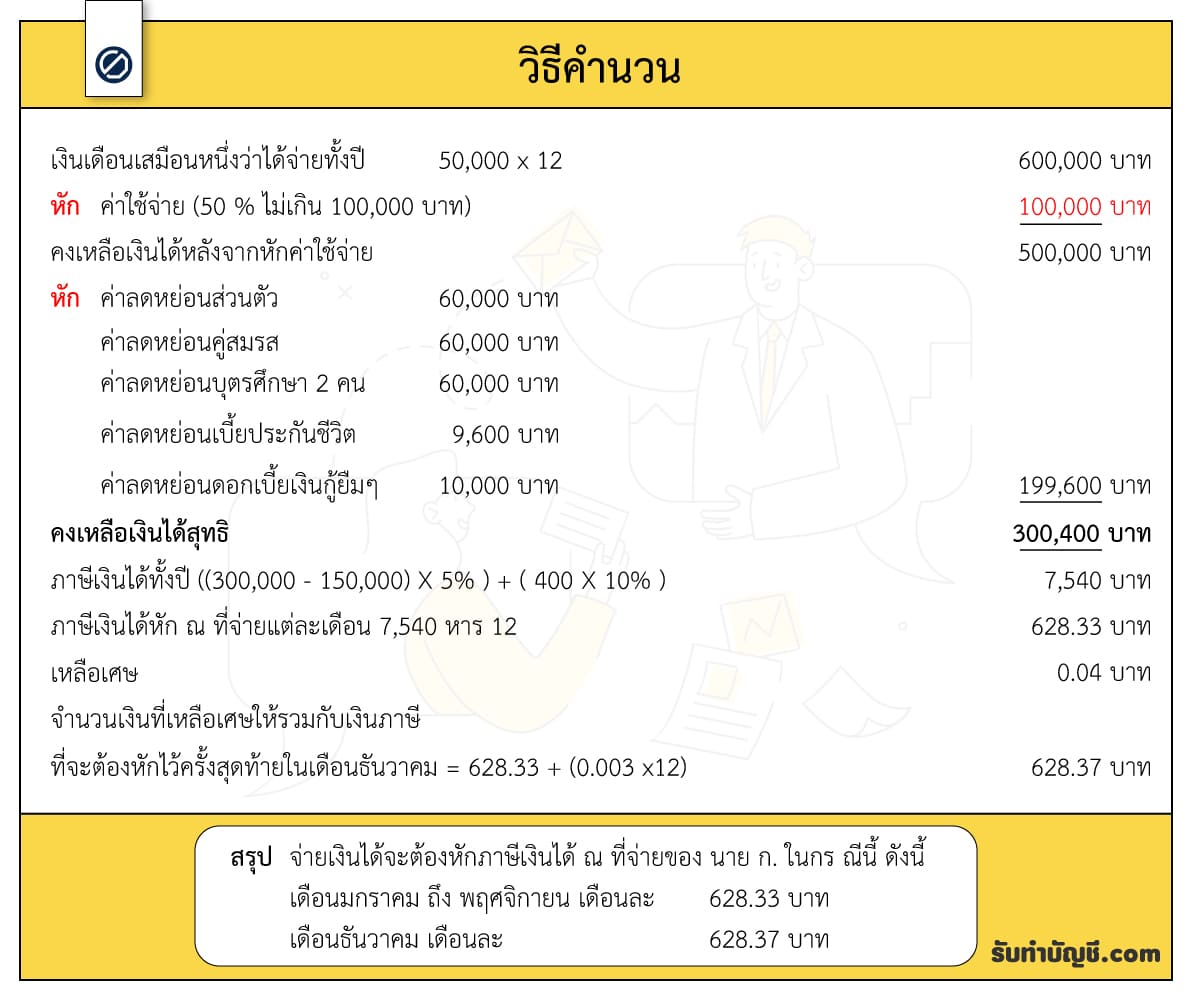

ตัวอย่างการคำนวณ ภงด.1

ตัวอย่างที่ 1 กรณีจ่ายเงินได้พึงประเมินเป็นรายเดือนเดือนละเท่า ๆ กันตลอดปีภาษี ตามข้อ 1 (1) (2) (3) ปีภาษี 2562

นาย ก. ได้รับเงินเดือน ๆ ละ 50,000 บาท นาย ก.

หักลดหย่อนไว้ดังนี้

ภรรยาไม่มีเงินได้ และบุตรกำลังศึกษา 2 คน

ต้องจ่ายเบี้ยประกันชีวิตในเดือนกรกฎาคม 2562 จำนวน 9,600 บาท และ

ต้องจ่ายดอกเบี้ยเงินกู้ยืมฯ ที่จะต้องง่ายทั้งปี จำนวน 10,000 บาท

ผู้จ่ายเงินได้ ต้องคำนวณหักภาษีเงินได้ ณ ที่จ่ายและนำส่งแต่ละเดือน ดังนี้

กรณี บริษัท หัก ณ ที่จ่าย เพื่อยื่น ภงด 1

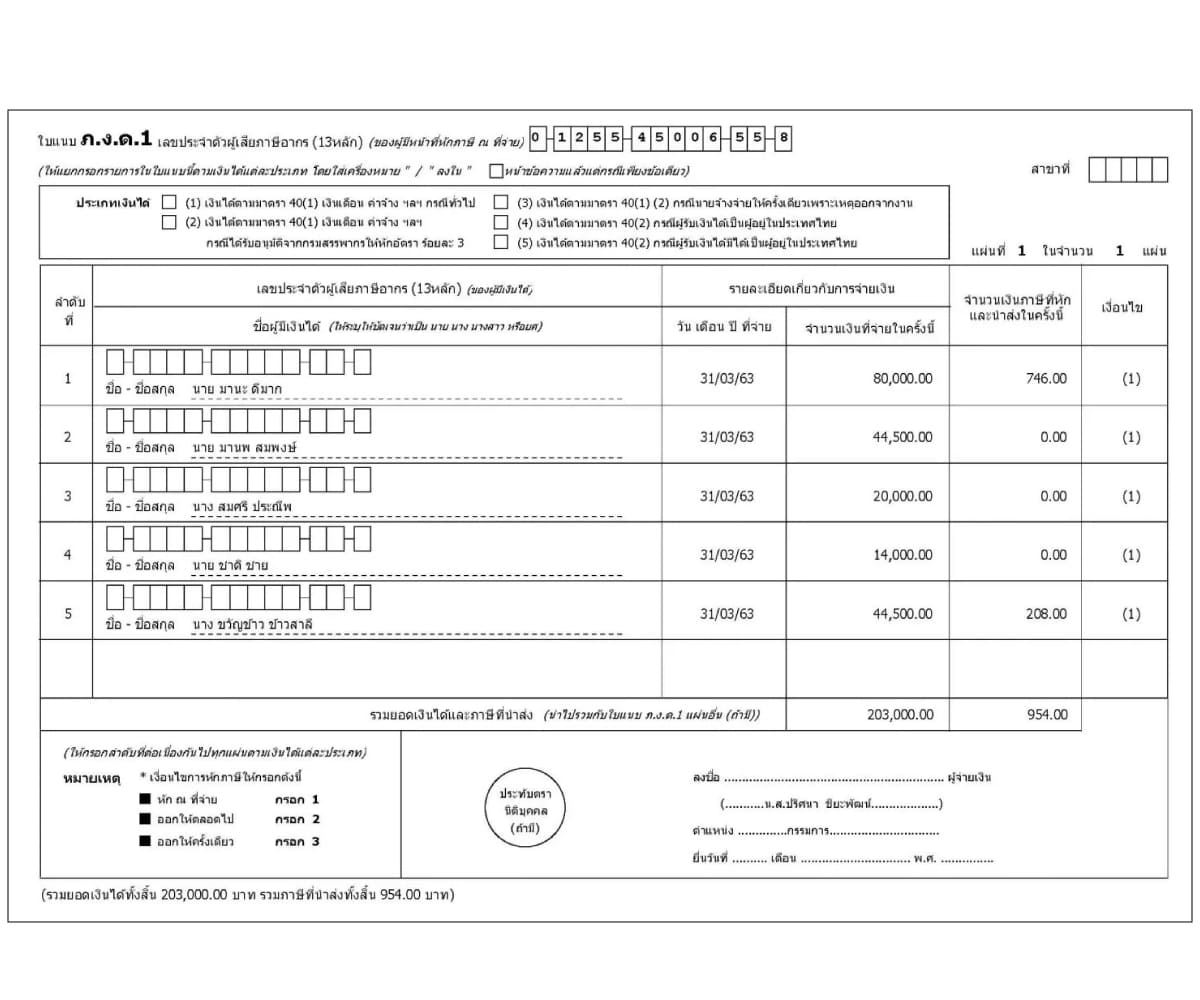

ตัวอย่าง บริษัท ปังปอน จำกัด มีพนักงาน 5 คน และต้อง ทำการจ่ายเงินเดือนให้พนักงาน พร้อมคำนวณ ภาษี หัก ณ ที่จ่าย ( ภงด.1 ) เพื่อนำส่ง รายละเอียดพนักงานแต่ละคน ดังนี้

1.นาย มานะ ดีมาก

มีเงินเดือน 45,000 บาท / ค่าล่วงเวลา 5,000 บาท / โบนัส 30,000 บาท

ค่าลดหย่อน บุตร 2 คน / เบี้ยประกันมชีวิต เดือนละ 1,450 บาท (ระยะเวลา10 ปีขั้น ) / เลี้ยงดูบิดา อายุ 61ปี

2.นาย มานพ สมพงษ์

เงินเดือน 29,500 บาท / โบนัส 15,000 บาท

ค่าลดหย่อ น ภรรยาไม่มีรายได้ / บุตร 1 คน / ดอกเบี้ยบ้าน 2,700 บาท

3.นาง สมศรี ประณีพ

เงินเดือน 15,000 บาท (เริ่มทำงาน เดือน มี.ค. 25xx) / ค่าล่วงเวลา 5,000 บาท

ไม่มีลดหย่อน

4.นาย ชาติ ชาย

เงินเดือน9,500 บาท / ค่าล่วงเวลา 1,500 บาท / เงินพิเศษเพิ่มเติม 3,000 บาท

ค่าลดหย่อน บุตร 1 คน / เลี้ยงดูมารดา อายุ 62 ปี

5.นาง ขวัญข้าว ข้าวสาลี

เงินเดือน 29,500 บาท / โบนัส 15,000 บาท

ไม่มีค่าลดหย่อน

นำข้อมูลของแต่ละคนที่ได้ กรอกลงใน ( ใบแนบ ภงด.1 ) และจะสั่งเกตุได้ว่า มีบางคน ไม่ถูกหัก ภาษี ณ ที่จ่าย เนื่องจาก เมื่อคำนวณ แล้วรายได้ไม่ถึงเกณฑ์ ที่ต้องเสีย แต่ก็ใส่ไว้เพื่อความสะดวกในการ จัดทำ แบบ ภ.ง.ด. 1ก เพื่อสรุปอีกทีสิ้นปี

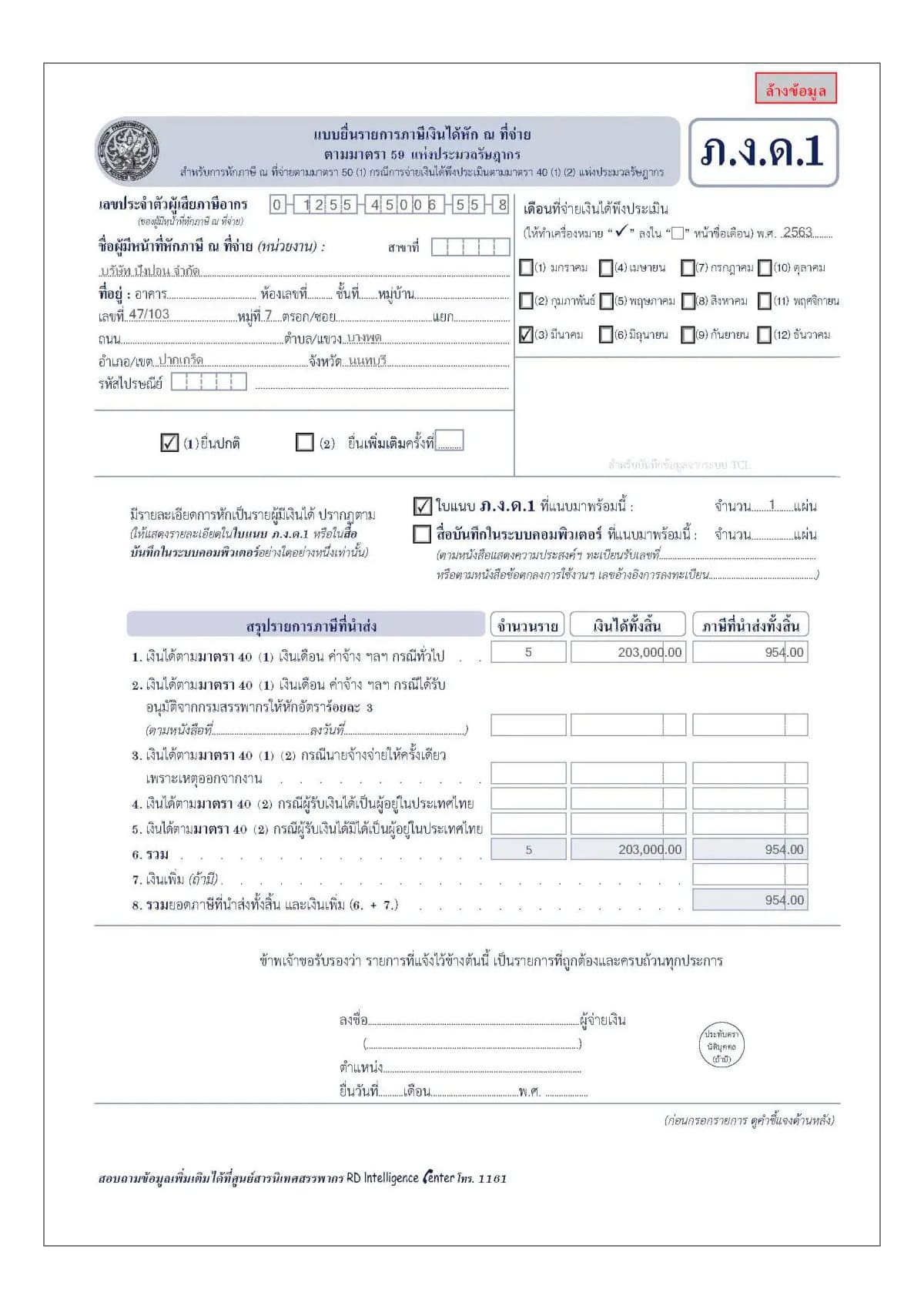

เมื่อได้ข้อมูลในใบแนบแล้ว ก็ทำการใส่ข้อมูลลงใน แบบ ภ.ง.ด.1

วิธีคำนวณ หักภาษีเงินได้ ณ ที่จ่าย

ให้คำนวณเงินได้พึงประเมินเสมือนหนึ่งว่าได้จ่ายทั้งปีโดยให้นำเงินได้พึงประเมินที่จ่ายแต่ละคราวคูณด้วยจำนวนคราวที่จะต้องจ่าย (ต่อปี) ดังนี้

กรณีที่ 1 จ่ายค่าจ้างเป็นรายเดือน ให้คูณด้วย 12 เช่น ได้รับเงินเดือนละ 18,000 บาท ก็นำมาคูณด้วย 12 เดือน (18,000*12 = 216,000) ทำให้เงินได้ทั้งปี เท่ากับ 216,000 บาทกรณีที่ 2 จ่ายค่าจ้างเดือนละ 2 ครั้ง ให้คูณด้วย 24 เช่น ได้รับเดือน 18,000 บาท โดยต้นเดือน จ่าย 9,000 บาท กลางเดือนจ่ายอีก 9,000 บาท ให้นำมาคูณด้วย 24 (9,000*24 = 216,000) ทำให้เงินไดทั้งปี เท่ากับ 216,000 บาทกรณีที่ 3 จ่ายค่าจ้างเป็นรายสัปดาห์ ให้คูณด้วย 52 เช่น ได้รับ สัปดาห์ละ 4,000 บาท ให้นำมาคูณด้วย 52 (4,000*52 = 208,000) ทำให้ทั้งปีมีเงินได้รวม 208,000 บาท

*หมายเหตุ แต่หากพนักเข้าใหม่ระหว่างปี ให้คูณเฉพาะเดือนที่เริ่มทำงานและจ่ายเงินเดือนครั้งแรก เช่น เข้าทำงาน เดือน เมษายน และเริ่มจ่ายเงินเดือน เมษายน ให้ จำนวนเงินที่จ่าย คูณด้วย 9 เดือน

ค่าลดหย่อนที่จะนำไปคำนวณรวม มีอะไรบ้าง

หักส่วนตัว 50 % ไม่เกิน 100,00 บาท

ลดหย่อนภรรยาหรือสามี (ภรรยา/สามีไม่มีเงินได้)

บุตรชอบด้วยกฎหมายหรือบุตรบุญธรรมคนละ 30,000 บาท (บุตรชอบด้วยกฎหมายไม่จำกัดจำนวน บุตรบุญธรรมหักลดหย่อนได้ไม่เกิน 3 คน)

ค่าอุปการะเลี้ยงดูบิดามารดาที่อายุเกิน 60 ปี ท่านละ 30,000 บาท (กรณีสามี/ภรรยาไม่มีเงินได้ สามารถลดหย่อนบิดามารดาของภรรยา/สามีที่อายุเกิน 60 ปีได้อีกท่านละ 30,000 บาท)

ค่าอุปการะเลี้ยงดูคนพิการหรือทุพพลภาพ 60,000 บาท

ค่าเบี้ยประกันชีวิต (กรมธรรม์ 10 ปีขึ้นไป) ได้ตามที่จ่ายจริงแต่ไม่เกิน 100,000 บาท

ค่าเบี้ยประกันสุขภาพบิดามารดา หักได้ตามที่จ่ายจริงแต่ไม่เกิน 15,000 บาท (บิดามารดามีเงินได้ไม่เกิน 30,000 บาทในปีที่ใช้สิทธิยกเว้นนั้น)

ดอกเบี้ยเงินกู้ยืมเพื่อที่อยู่อาศัยตามที่จ่ายจริงแต่ไม่เกิน 100,000 บาทต่อปี

*หมายเหตุ ค่าลดหย่อยอาจมีการเปลี่ยนแปลงได้ทุกปีภาษี จำเป็นต้องตรวจสอบเป็นประจำทุก ๆ ปี

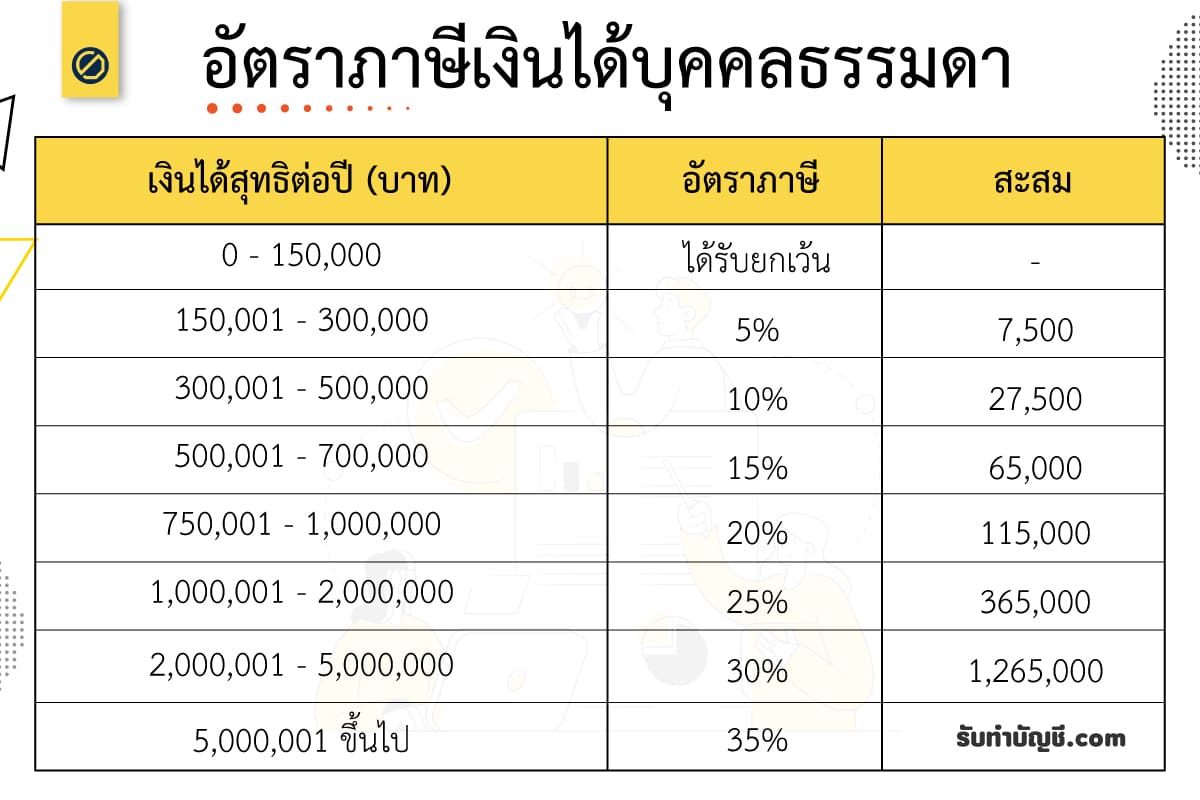

อัตราบุคคลธรรมดา ภาษีหัก ณ ที่จ่าย

เงินได้สุทธิ (บาท)อัตราภาษี ภาษีที่ต้องจ่ายสะสม (บาท)

0 – 150,000

ได้รับยกเว้น

–

150,001 – 300,000

5 %

7,500

300,001 – 500,000

10 %

27,500

500,001 – 750,000

15 %

65,000

750,001 – 1,000,000

20 %

115,000

1,000,001 – 2,000,000

25 %

365,000

2,000,001 – 5,000,000

30 %

1,265,000

5,000,001 ขึ้นไป

35 %

………..

สรุป

ภงด 1 เปรียบเสมือนเป็นภาษีเงินได้ที่หักจาก เงินเดือน เงินสวัสดิการ เงินค่าล่วงเวลา ของพนักงานลูกจ้าง และต้องนำส่งให้กรมสรรพากรในเดือนถัดไปหลังจ่ายเงินเดือน กำหนดจ่ายชำระก่อนวันที่ 7 ของทุก ๆ เดือน ภ.ง.ด.1 ตามกฎหมาย

สิ่งสำคัญที่ ลูกจ้างต้องทราบ คือ เมื่อนายจ้าง หัก เงินบ้างส่วนไว้แล้วนำส่ง ลูกจ้างเอกก็ต้องยื่นแบบ ภ.ง.ด.91 ตามในแต่ละเดือน หรือยินยอมให้นายจ้าง ยื่นแบบให้ เนื่องจาก ภ.ง.ด.1 นั้นเป็นภาษีอีกรูปแบบของการจัดเก็บภาษีจากภาครัฐ

เพื่อแสดงข้อเท็จจริงจากการได้รับเงินได้ของบุคคลที่เป็นลูกจ้าง พนักงาน ในแต่เดือนของแต่ละบุคคลว่าได้รับมาเท่าไร หากพนักงานที่ได้รับเงินเดือนมากพอที่จะถึงเกณฑ์การเสียภาษีแต่ไม่ยอมเสียภาษี สรรพากรจะสามารถตรวจสอบได้จากการยืนยันยอดจากแบบ ภ.ง.ด.1 ที่เคยนำส่ง

ภงด.1 กับ ภงด.1ก แตกต่างกันอย่างไร

ภงด 1 คือ

ภงด 1 คือ ภาษีหัก ณ ที่จ่ายเงินเดือนทุกเดือน ทางประมวลรัษฎากรให้ทางเลือกค่ะว่า หากมีการจ่ายเงินได้ประเภท 40 ( 1 ) และ ( 2 ) ผู้รับเงินได้คนใด มีเงินได้ยังไม่ถึงเกณฑ์ต้องยื่นเสียภาษีในเดือนนั้น ๆ ก็ไม่จำเป็นต้องแสดงรายชื่อยื่นในแบบ ภงด.1 ก็ได้

ภงด 1 ก คือ

ภงด 1 ก คือ เป็นการสรุปรายชื่อและจำนวนเงินที่ได้มีการจ่ายไปทั้งปี โดยไม่สนใจว่าจะมีชื่อแสดงอยู่ในการยื่นแบบ ภงด.1 ในแต่ละเดือนหรือไม่ก็ตาม เช่น ในปี 54 กิจการจะมีการยื่นแบบแสดงการเสียภาษี ตามแบบ ภงด. 1 กี่เดือนก็ตาม หรือไม่มีเลยก็ตาม ก็จะต้องยื่นแบบ ภงด. 1ก ( ยกเว้นในกรณีที่กิจการไม่มีการจ้างพนักงานเลย ก็ไม่ต้องยื่นแบบ ภงด . 1ก ) โดยจะยื่นภายในเดือน กุมภาพันธ์ของปีถัดไป ปีละครั้ง

ใบแนบ ภงด .1 เป็นรายละเอียดของพนักงานแต่ละคน ที่ต้องแนบคู่กับ แบบ ภงด.1 เผื่อ นำส่งให้สรรพากรดูรายละเอียดของแต่ละคน จำเป็นต้องจัดทำทุกเดือน โดยสรุป จะมีทั้งหมด 12 ใบ นำส่งก่อนวันที่ 7 ของทุกเดือนใบแนบ ภงด .1 ก เป็นรายละเอียดของพนักงานแต่ละคนเช่นกัน แต่จะเป็นการนำส่ง เพื่อสรุปรายละเอียดทั้งปี จะนำส่งเพียง ปีละครั้งรายละเอียดที่นำส่ง จะมีทั้งพนักงานที่ถึงเกณฑ์ถูก หัก ณ ที่จ่าย และ ไม่ถูก หัก ณ ที่จ่าย ทั้งนี้ เพื่อสรุปว่า รายได้ทั้งหมดของพนักงานแต่ละคนนั้น ตรงกับ ที่ พนักงานแต่ละคนยื่นรายได้ส่วนบุคคล ( ภงด.90,91 ) หรือไม่

ภงด 1 ก ยื่น ตอนไหน

ยื่นแบบ ภ.ง.ด.1 ก ภายใน เดือนกุมภาพันธ์ของปีถัดไป ณ สำ นักงานสรรพากรพื้นที่สาขา ในท้องที่ที่ผู้มีหน้าที่หักภาษี ณ ที่จ่ายมีสำ นักงานตั้งอยู่

ภงด 1 ใครถูกหัก

ผู้มีหน้าที่หัก -บุคคล ห้างหุ้นส่วน บริษัท สมาคม คณะบุคคล

ความรับผิดของผู้มีหน้าที่หักภาษี ณ ที่จ่าย

1. ถ้าผู้จ่ายเงินซึ่งมีหน้าที่หักภาษี ณ ที่จ่าย มิได้หักและนำส่ง หรือได้หักและนำเงิน ส่งแล้วแต่ไม่ครบจำนวนที่ถูกต้อง ผู้จ่ายเงินต้องรับผิดร่วมกับผู้มีเงินได้ในการเสียภาษีที่ต้อง ชำระตามจำนวนเงินภาษีที่มิได้หักและนำส่ง หรือตามจำนวนที่ขาดไป แล้วแต่กรณี ในกรณีที่ผู้จ่ายเงินได้หักภาษีไว้แล้ว ให้ผู้มีเงินได้ซึ่งต้องเสียภาษีพ้นความรับผิด ที่ต้องชำระเงินภาษีเท่าจำนวนที่ผู้จ่ายเงินได้หักไว้ และให้ผู้จ่ายเงินรับผิดชำระภาษีจำนวนนั้น แต่ฝ่ายเดียว (มาตรา 54 แห่งประมวลรัษฎากร)

2. ถ้าผู้จ่ายเงินซึ่งมีหน้าที่หักภาษี ณ ที่จ่าย ไม่นำเงินภาษีส่งภายในกำหนดเวลา ตาม จะต้องรับผิดเสียเงินเพิ่มในอัตราร้อยละ 1.5 ต่อเดือนหรือเศษของเดือนของเงินภาษี ที่ต้องนำส่ง ทั้งนี้ ให้คำนวณเงินเพิ่มเป็นรายเดือน (เศษของเดือน ให้นับเป็น 1 เดือน) นับแต่ วันพ้นกำหนดเวลายื่นแบบฯ จนถึงวันยื่นแบบฯ และนำส่งภาษี (มาตรา 27 แห่งประมวล รัษฎากร) ถ้าผู้มีหน้าที่หักภาษี ณ ที่จ่ายไม่ยื่นแบบฯ ภายในกำหนดเวลาตาม 3. เว้นแต่จะ แสดงว่าได้มีเหตุสุดวิสัย ต้องระวางโทษปรับไม่เกิน 2,000 บาท (มาตรา 35 แห่งประมวล รัษฎากร)

3. ผู้ใดโดยเจตนาไม่ยื่นรายการที่ต้องยื่น เพื่อหลีกเลี่ยงการเสียภาษีอากร ต้องระวางโทษ จำคุกไม่เกินหนึ่งปี หรือปรับไม่เกิน 200,000 บาท หรือทั้งจำทั้งปรับ (มาตรา 37 ทวิ แห่งประมวลรัษฎากร)

สถานที่ยื่นแบบ และกำหนดเวลาในการนำเงินภาษีส่ง

นำส่งให้พนักงานภายใน 7วัน นับแต่วันสิ้นเดือนของเดือนที่จ่ายเงิน ที่สรรพากรพื้นที่สาขาในท้องที่ที่ผู้มีหน้าที่ หักภาษี ณ ที่จ่ายมีสำนักงานตั้งอยู่ซึ่งได้มีการจ่ายเงิน ปัจจุบันมี นําส่ง ภ.ง.ด. 1 ผ่านอินเตอร์เน็ต (ยื่นแบบออนไลน์ในเว็บไซต์ของกรมสรรพากร)

อ่านเพิ่มเติม >> ภงด. 94

ภงด 1

2024-04-26 2024-02-03 ภาษีหัก ณ ที่จ่าย อยากเป็นเจ้าของกิจการเล็กๆ อยากมีธุรกิจเป็นของตัวเอง แต่ไม่รู้จะทําอะไร วิธีการสร้างธุรกิจใหม่มี 3 วิธี ธุรกิจเล็กๆ สำหรับวัยรุ่น ธุรกิจส่วนตัว มีอะไรบ้าง อยากมีธุรกิจเป็นของตัวเอง แต่ไม่มีทุน เริ่มต้นธุรกิจออนไลน์ การเริ่มต้นทําธุรกิจ startup มือใหม่ ใกล้ฉัน ออนไลน์

2024-04-26 2024-03-17 ภาษีหัก ณ ที่จ่าย รายชื่อบริษัทรับเหมางานระบบไฟฟ้า รับเหมาติดตั้งระบบไฟฟ้าภายในอาคาร บริษัท รับเหมางานระบบ m&e รับเหมาไฟฟ้าบ้านราคา รับติดตั้งระบบไฟฟ้าโรงงาน ติด ตั้ง ระบบไฟฟ้าในอาคาร รับเหมาไฟฟ้า เงินเดือน งานติดตั้งระบบไฟฟ้า ใกล้ฉัน ออนไลน์

2024-04-26 2024-02-08 หัก ณ ที่จ่าย ไอเดียเปิดร้านอาหารเล็กๆ เปิดร้านอาหาร วันแรก ธุรกิจร้านอาหาร คือ ธุรกิจร้านอาหาร มีอะไรบ้าง แผนธุรกิจร้านอาหาร ขั้นตอนการเปิดร้านใหม่ เปิดร้านอาหาร คนเดียว ธุรกิจร้านอาหาร ใกล้ฉัน ออนไลน์

2024-04-26 2024-04-18 หัก ณ ที่จ่าย โรงงาน ผลิตน้ำดื่มขนาดเล็ก ราคา ความเสี่ยง ธุรกิจน้ำดื่ม ทํา โรง น้ํา ดื่ม ลงทุน เท่า ไหร่ แผนธุรกิจ โรงงาน น้ำดื่ม กฎหมาย โรงงาน ผลิตน้ำดื่ม ลงทุน ทํา โรงงาน น้ำดื่ม ต้นทุน น้ำดื่ม 1 ขวด ใกล้ฉัน ออนไลน์

2024-04-26 2024-04-21 หัก ณ ที่จ่าย การเริ่มต้นทําธุรกิจ startup มือใหม่ แนวคิดการเริ่มต้นธุรกิจ การเริ่มต้นธุรกิจควรเริ่มอย่างไร ธุรกิจโรงงานขนาดเล็ก วิธีการสร้างธุรกิจใหม่มี 3 วิธี เริ่มต้นธุรกิจเล็กๆ แนวทาง การทำธุรกิจ ตัวอย่าง เขียน แนะนำบริษัท

2024-04-26 2024-04-04 สำนักงานบัญชี รับทำบัญชี รับจดทะเบียนบริษัท จดบริษัท จดทะเบียนบริษัท เปิดบริษัท ปิดงบ เลิกบริษัท รับจดเลิกบริษัท ปิดบริษัท เลิกกิจการ รับปิดบริษัท

รับทำบัญชี

โทร.081-931-8341 (คุณจ๋า)

Accounting in English (รับทำบัญชี ภาษาอังกฤษ)

We provide accounting services by preparing financial statements in English version. Our specialist team will collect your business's financial information in a strict, and simple manner.

We will issue useful financial statements, accurate, and efficient. You can make business decisions with confidence, and spend less time managing accounting work which is safe and reliable.

Whether you are a small or large business. Our services will be fully responsive to your needs and goals. We will support you in developing and growing your business.